初级会计考试备考正在进行中,为了帮助大家高效备考学习,小编为大家整理《初级会计实务》科目各章节重点知识,并附例题讲解。以下是2025年《初级会计实务》章节重点知识,第八章利润:应纳税所得额及应交所得税的计算的内容,有答案解析哦。

2025年《初级会计实务》第八章利润重点知识:应纳税所得额及应交所得税的计算

利润总额=(收入 – 费用)+(直接计入当期损益的利得 – 直接计入当期损益的损失)

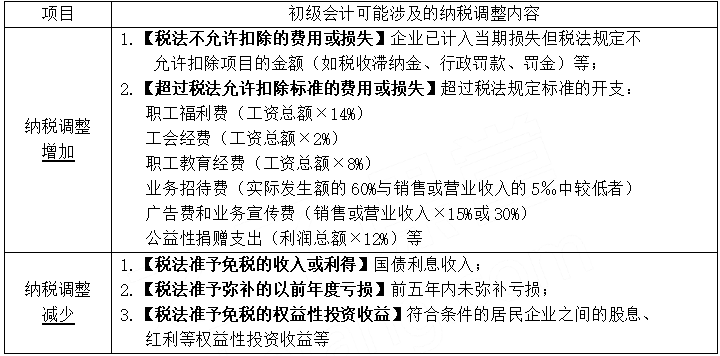

应纳税所得额 = 税前会计利润+纳税调整增加额-纳税调整减少额

应交所得税 = 应纳税所得额×所得税税率

【提示】不让扣的费用(损失)要加,不交税的收入(利得)要减。

利润总额=(收入 – 费用)+(直接计入当期损益的利得 – 直接计入当期损益的损失)

【案例题】甲公司2024年度利润总额(即税前会计利润)为19 800 000元,所得税税率为25%。甲公司全年实发工资、薪金为2 000 000元,职工福利费300 000元,工会经费50 000元,职工教育经费210 000元;经查,甲公司当年营业外支出中有120 000元为税收滞纳罚金。假定甲公司全年无其他纳税调整因素。本例中,按税法规定,企业在计算当期应纳税所得额时,税法上可以扣除如下:

| 会计上已扣除 | 税法允许扣除 | 纳税调整 | |

| 工资、薪金 | 2 000 000 | 2 000 000 | 0 |

| 职工福利费 | 300 000 | (2 000 000×14%)=280 000 | +20 000 |

| 工会经费 | 50 000 | (2 000 000×2%)=40 000 | +10 000 |

| 职工教育经费 | 210 000 | (2 000 000×8%)=160 000 | +50 000 |

| 税收滞纳罚金 | 120 000 | 0 | +120 000 |

甲公司当期所得税的计算如下:

纳税调整数=(300 000-280 000)+(50 000-40 000)+(210 000- 160 000)+120 000=200 000(元)

应纳税所得额=19 800 000+200 000=20 000 000(元)

当期应交所得税额=20 000 000×25%=5 000 000(元)

【案例题】甲公司2024年全年利润总额(即税前会计利润)为

10 200 000元,其中包括本年收到的国债利息收入200 000元,所得税税率为25%。假定甲公司全年无其他纳税调整因素。按照税法的有关规定,企业购买国债的利息收入免交所得税,即在计算应纳税所得额时可将其扣除。甲公司当期所得税的计算如下:

应纳税所得额=10 200 000-200 000=10 000 000(元)

当期应交所得税额=10 000 000×25%=2 500 000(元)

【单选题】某企业适用的所得税税率是25%,年末,该企业的利润总额为500万元,其中国债利息收入为30万元,税收滞纳金为10万元。不考虑其他因素,该企业的所得税费用为( )万元。

A.125

B.127.5

C.120

D.117.5

【答案】C

【解析】企业的应纳税所得额=税前会计利润+纳税调整增加额-纳税调整减少额=500-30+10=480(万元),企业的所得税费用=480×25%=120(万元)。

【单选题】某公司2024年3月实现利润总额4 000万元,当期所得税费用为1 000万元,实际交纳税款1 050万元,其中代扣代缴个人所得税费用40万元,则该公司3月的净利润为( )万元。

A.2 950

B.3 000

C.2 960

D.2 910

【答案】B

【解析】净利润=利润总额-所得税费用,该公司3月的净利润=4 000-1 000=3 000(万元)。

【单选题】2022年某公司营业利润为6 000万元,其中国债利息收入为50万元,支付合同违约金150万元。不考虑其他因素,甲公司2022年净利润为( )万元。

A.4 400

B.4 387.5

C.5 400

D.4 362.5

【答案】A

【解析】国债利息属于免税项目,计算应纳税所得额时应做纳税调减;合同违约金税法上允许扣除,不需要做纳税调整。2022年该公司利润总额=营业利润+营业外收入-营业外支出=6 000-150=5 850(万元);所得税费用=应纳税所得额×适用税率=(5 850 - 50)×25%=1 450(万元);净利润=利润总额-所得税费用=5 850-1 450=4 400(万元)。

【单选题】某企业所得税税率为25%,年度实现利润总额(税前会计利润)2 300万元,其中,从其投资的居民企业取得现金股利30万元、支付违反环保法规罚款10万元,假定无递延所得税因素,该企业当期确认的所得税费用为( )万元。

A.547.5

B.527.5

C.575

D.570

【答案】D

【解析】符合条件的居民企业之间的股息、红利等权益性投资收益等,为企业的免税收入,应作纳税调减;违反环保法规的罚款在所得税前不得扣除,应作纳税调增。该企业当期确认的所得税费用=(2 300-30+10)×25% = 570(万元)。

以上就是关于2025年《初级会计实务》第八章利润重点知识:应纳税所得额及应交所得税的计算的内容分享,可供大家阅读。如果大家初级会计考试备考学习过程中还有疑问,或想要针对性学习提升会计实际操作能力,可以随时来简单会计网咨询专业老师哦~