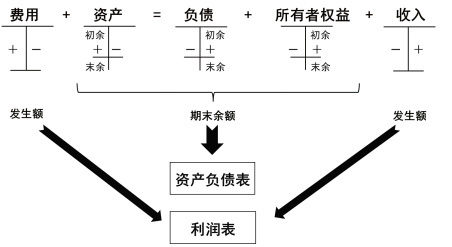

初级会计考试备考正在进行中,为了帮助大家高效备考学习,小编为大家整理《经济法基础》科目各章节重点知识,并附例题讲解。以下是2025年《经济法基础》章节重点知识:第四章税法概述及货物和劳务税法律制度,一般纳税人应纳税额计算(销项税额)的相关内容:

2025年《经济法基础》第四章重点知识:一般纳税人应纳税额计算(销项税额)

| 一般纳税人应纳税额计算—销项税额 | |

| 一般纳税人应纳税额 = 当期销项税额 – 当期进项税额 销项税额 = 销售额 × 适用税率 | |

| 销售额 | 销售额 = 全部价款 + 价外费用 【注意】价外费用不包括下列项目: ①向购买方收取的销项税额; ②受托加工应征消费税的消费品所“代收代缴”的消费税; ③符合条件“代为收取”的政府性基金或者行政事业性收费; ④销售货物的同时“代办”保险等而向购买方收取的保险费,以及向购买方收取的“代”购买方缴纳的车辆购置税、车辆牌照费; ⑤以委托方名义开具发票“代”委托方收取的各种款项 【注意】价外费用为含增值税的销售额 |

| 价税分离: 不含税销售额 = 含税销售额 ÷(1 + 增值税税率) 【注意】默认含税销售额: ①含税销售额; ②价外费用; ③零售价; ④普通发票价 | |

| 视同销售货物情形下销售额的确定 | 纳税人视同销售货物而无销售额的、销售价格明显偏低且无正当理由或者偏高且不具有合理商业目的,按下列顺序确定销售额: ①纳税人近期同类平均销售价格; ②其他纳税人近期同类平均销售价格; ③组成计税价格:组成计税价格=成本×(1+成本利润率) 应税消费品:组成计税价格=成本×(1+成本利润率)+消费税税额 或:组成计税价格=成本×(1+成本利润率)÷(1-消费税税率) |

价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。

【多选题】根据增值税法律制度的规定,一般纳税人发生应税销售行为,价外向购买方收取的下列款项中,应并入销售额计算销项税额的有( )。

A.销售货物的同时代办保险而向购买方收取的保险费

B.包装费

C.手续费

D.违约金

【答案】BCD

【多选题】根据增值税法律制度的规定,一般纳税人收取的下列款项中,应并入增值税应税销售额的有( )。

A.提供劳务向购买方收取的增值税税额

B.提供设计服务向购买方收取的提前完成的奖励费

C.销售货物向购买方收取的包装费

D.销售汽车向购买方收取的代购买方缴纳的车辆购置税

【答案】BC

【解析】选项A,增值税属于价外税,因此收取的销项税额本身不计入增值税应税销售额;选项B、C,属于价外费用,应并入增值税应税销售额;选项D,属于为购买方代收、代办的费用,不应并入增值税应税销售额。

【单选题】某企业为增值税一般纳税人,2021年10月销售自产电视机10台,开具增值税专用发票注明价款30 000元,另外取得延期付款利息2 260元。已知电视机增值税税率为13%,则该企业当月的销项税额为( )元。

A.4 800 B.4 193.8 C.4 160 D.0

【答案】C

【解析】(1)增值税的销售额为纳税人发生应税销售行为时向购买方收取的全部价款和价外费用;(2)增值税专用发票注明价款为不含税价,无须价税分离;(3)收取的延期付款利息(价外费用)为含税金额,需作价税分离;(4)该企业当月增值税销项税额=[30 000+2 260÷(1+13%)]×13%=4 160(元)。

【单选题】甲公司为增值税一般纳税人,本月销售产品一批,取得不含税销售额100 000元,同时向对方收取1 000元的包装费,增值税税率为13%,则甲公司本月增值税销项税额的下列计算中正确的是( )。

A.100 000×13%+1 000÷(1+13%)×13%=13 115.04(元)

B.100 000÷(1+13%)×13%=11 504.42(元)

C.100 000×13%+1 000×13%=13 130(元)

D.100 000×13%=13 000(元)

【答案】A

【解析】增值税的销售额为纳税人发生应税销售行为向购买方收取的全部价款和价外费用,但是不包括收取的销项税额。收取的包装费(价外费用)为含税金额,需作价税分离。因此,甲公司本月增值税销项税额=100 000×13%+1 000÷(1+13%)×13%=13 115.04(元)。

【计算题】甲商店为增值税一般纳税人,将一批自制糕点作为职工福利,成本7 020元,已知增值税税率为13%,成本利润率为10%。甲商店该项业务的增值税销项税额是多少?

【解析】

组成计税价格=成本×(1+成本利润率)=7 020×(1+10%)

销项税额=7 020×(1+10%)×13%=1 003.86(元)

如果本题“糕点”改为“高档化妆品”,已知增值税税率为13%,成本利润率为5%,消费税税率为15%,则:

增值税销项税额=7 020×(1+5%)÷(1-15%)×13%=1 127.33(元)

【单选题】甲公司为增值税一般纳税人,2023年12月将一批自产的消毒设备无偿赠送给乙餐饮公司,该批消毒设备生产成本203 400元,无同类消毒设备销售价格,已知增值税税率为13%,成本利润率为10%。计算甲公司当月该笔业务增值税销项税额的下列算式中正确的是( )。

A.203 400×(1+10%)×13%=29 086.2(元)

B.203 400×13%=26 442(元)

C.203 400÷(1-10%)×13%=29 380(元)

D.203 400÷(1+13%)×13%=23 400(元)

【答案】A

【解析】(1)纳税人发生视同销售行为,无同类平均销售价格的,应按组成计税价格确定销售额;组成计税价格=成本×(1+成本利润率)=203 400×(1+10%)=223 740(元);(2)甲公司当月该笔业务增值税销项税额=223 740×13%=29 086.2(元)。

以上就是关于2025年《经济法基础》第四章重点知识:一般纳税人应纳税额计算(销项税额)的内容分享,可供大家阅读。如果大家初级会计考试备考学习过程中还有疑问,或想要针对性学习提升会计实际操作能力,可以随时来简单会计网咨询专业老师哦~