初级会计考试备考正在进行中,为了帮助大家高效备考学习,小编为大家整理《经济法基础》科目各章节重点知识,并附例题讲解。以下是2025年《经济法基础》章节重点知识:第四章税法概述及货物和劳务税法律制度,消费税应纳税额的计算2的相关内容:

2025年《经济法基础》第四章重点知识:消费税应纳税额的计算3

| 消费税应纳税额的计算 | ||

| 组成计税价格 | 自产自用 | ①按照纳税人生产的同类消费品的销售价格计算纳税 ②没有同类消费品销售价格的: 一般应税消费品组成计税价格 =(成本+利润)÷(1-比例税率) 复合计征应税消费品组成计税价格 =(成本+利润+自产自用数量×定额税率)÷(1-比例税率) |

| 委托加工 | ①按照“受托方”的同类消费品的销售价格计算纳税 ②没有同类消费品销售价格的: 一般应税消费品组成计税价格=(材料成本+加工费)÷(1-比例税率) 复合计征应税消费品组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率) | |

| 进口 | 按照组成计税价格计算纳税一般应税消费品组成计税价格=(关税计税价格+关税)÷(1-消费税比例税率) 复合计征应税消费品组成计税价格=(关税计税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率) | |

| 【提示】自产自用和进口应税消费品,组成计税价格与增值税相同; 委托加工应税消费品,委托方不是增值税纳税义务人。 | ||

【单选题】2023年12月甲地板厂受托为乙公司加工一批实木地板,乙公司提供的材料成本为950 000元,甲地板厂收取不含增值税加工费332 500元。甲地板厂无同类实木地板销售价。已知消费税税率为5%,计算甲地板厂上述业务应代收代缴消费税税额的下列算式中,正确的是( )。(2024年)

A.(950 000+332 500)×5%=64 125(元)

B.(950 000+332 500)×(1-5%)×5%=60 918.75(元)

C.950 000×5%=47 500(元)

D.(950 000+332 500)÷(1-5%)×5%=67 500(元)

【答案】D

【解析】(1)计算委托加工应纳消费税时,先找受托方的同类售价,无同类售价再组价,本题实木地板无受托方同类售价,因此需组价;(2)实木地板从价计征消费税,其组成计税价格=(材料成本+加工费)÷(1-消费税比例税率),因此甲地板厂应代收代缴的消费税税额=组成计税价格×消费税税率=(950 000+332 500)÷(1-5%)×5%=67 500(元)。

【判断题】纳税人进口电子烟的,按组成计税价格计算缴纳消费税。( )

【答案】√

【解析】纳税人进口电子烟的,按组成计税价格计算缴纳消费税。

【单选题】2022年12月甲地板厂受托为乙公司加工一批实木地板,乙公司提供的材料成本为45 000元,甲地板厂收取不含增值税加工费12 000元。甲地板厂同类实木地板不含税销售价格为100 000元,乙公司同类实木地板不含税销售价格为120 000元,已知消费税税率为5%。计算甲地板厂上述业务应代收代缴消费税税额的下列算式中,正确的是( )。

A.120 000×5%=6 000(元)

B.(45 000+12 000)÷(1-5%)×5%=3 000(元)

C.(45 000+12 000)×5%=2 850(元)

D.100 000×5%=5 000(元)

【答案】D

【解析】(1)计算委托加工应纳消费税时,先找受托方的同类售价,无同类售价再组价,本题实木地板有受托方同类售价,因此按受托方(甲地板厂)同类产品售价100 000元计算纳税,不必考虑组价;(2)甲地板厂上述业务应代收代缴消费税税额=100 000×5%=5 000(元)。

【单选题】甲酒厂2021年3月受托加工20吨白酒,收取不含增值税加工费80 000元,成本300 000元的原材料由委托方提供,甲酒厂同类产品不含增值税售价为27 500元/吨。已知白酒消费税比例税率为20%,定额税率为0.5元/500克,1吨=1 000千克。计算甲酒厂上述受托加工业务应代收代缴消费税税额的下列算式中,正确的是( )。

A.(300 000+80 000)×20%+20×1 000×1 000÷500×0.5=96 000(元)

B.20×27 500×20%=110 000(元)

C.300 000×20%+20×1 000×1 000÷500×0.5=80 000(元)

D.20×27 500×20%+20×1 000×1 000÷500×0.5=130 000(元)

【答案】D

【解析】(1)委托加工应税消费品的,按受托方同类消费品的销售价格计算纳税,本题中甲酒厂有同类白酒售价,则按同类白酒售价27 500元/吨计算纳税,不必考虑组成计税价格;

(2)白酒复合计征消费税,应纳消费税税额=受托方同类产品的销售价格×比例税率+委托加工数量×定额税率=20×27 500×20%+20×1 000×1 000÷500×0.5=130 000(元)。

| 消费税应纳税额的计算 | |

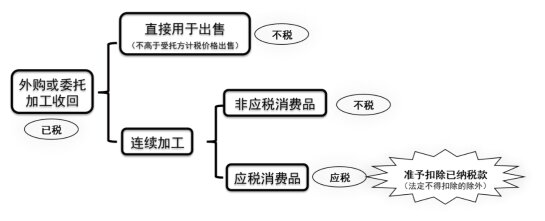

| 已纳消费税的扣除 | 用外购和委托加工收回应税消费品,连续生产应税消费品,在计征消费税时,可以按“当期生产领用数量”计算准予扣除外购和委托加工的应税消费品已纳消费税税款。当期准予扣除的应税消费品已纳税款=当期生产领用数量×单价×应税消费品的适用税率 |

【单选题】甲卷烟厂2023年10月期初库存外购已税烟丝不含增值税买价120 000元,本月外购已税烟丝不含增值税买价440 000元,期末库存外购已税烟丝不含增值税买价80 000元,领用的外购已税烟丝当月全部用于连续生产卷烟,生产的卷烟当月全部销售。已知烟丝消费税税率为30%。计算甲卷烟厂准予扣除外购已税烟丝已纳消费税税额的下列算式中,正确的是( )。

A.(120 000+440 000-80 000)×30%=144 000(元)

B.(440 000-120 000)×30%=96 000(元)

C.(440 000-120 000+80 000)×30%=120 000(元)

D.(120 000+440 000)÷(1-30%)×30%=240 000(元)

【答案】A

【解析】(1)当期准予扣除外购应税消费品的已纳消费税税款,应按“当期生产领用数量”计算;(2)当期准予扣除的外购应税消费品买价=期初库存的外购应税消费品的买价(120 000)+当期购进的应税消费品的买价(440 000)-期末库存的外购应税消费品的买价(80 000);(3)甲卷烟厂准予扣除外购已税烟丝已纳消费税税额=当期准予扣除的外购烟丝买价×烟丝适用税率=(120 000+440 000-80 000)×30%=144 000(元)。

以上就是关于2025年《经济法基础》第四章重点知识:消费税应纳税额的计算3的内容分享,可供大家阅读。如果大家初级会计考试备考学习过程中还有疑问,或想要针对性学习提升会计实际操作能力,可以随时来简单会计网咨询专业老师哦~